УДК 368

|

Российские страховые компании в формировании «зеленой» экономики |

|

|

Башкирский государственный аграрный университет, г. Уфа e-mail: guzelgalieva2016@yandex.ru |

Аннотация. В работе дана оценка страхового сектора России в аспекте интеграции в «зеленую» экономику. Обоснована необходимость участия страховых организаций в смягчении последствий влияния чрезвычайных ситуаций на деятельность предпринимательских структур и домашних хозяйств. В ходе исследования на основе данных Банка России проведен анализ ключевых показателей страховых организаций за 2018-2022 гг. Выявлено сокращение числа страховых компаний, среднесписочной численности работников страхового сектора, числа филиалов страховых организаций при одновременной концентрации страхового рынка в руках крупных компаний. Определены факторы, обуславливающие уровень и динамику показателей страхового сектора: рост объемов страхования, связанных с кредитованием и страхованием жизни и здоровья; увеличение объемов страхования автогражданской ответственности, вызванное ростом цен на автомобили и запчасти к ним; активизация страхования гражданами своего имущества, объясняемое увеличением объемов банковского кредитования; повышение спроса на страхование грузов российскими страховыми компаниями; востребованность в последние годы страхования жизни. Выявлена опережающая динамика роста выплат по договорам страхования по сравнению с объемом страховых премий. Увеличение частоты наступления страховых событий, повышение коэффициента выплат по договорам личного страхования, экологическая ситуация, необходимость охраны окружающей среды и бережного отношения к самому человеку обуславливают необходимость внедрения в работу российских страховых компаний ESG-стратегии. С использованием институционального и функционального подходов на основе анализа данных Национального рейтингового агентства за 2021 г. определено место страхового сектора в «зеленой» экономике. На сегодняшний день российские страховщики являются слабым звеном формируемой «зеленой» экономики. Однако страховой сектор имеет высокий потенциал стать продуктивным элементом «зеленой» экономики, обладая необходимой как ресурсной, так и «клиентской» базой.

Ключевые слова: страхование, «зеленая» экономика, страховой рынок, страховщик, финансовая система

Введение

Одним из элементов формирования «зеленой» экономики государства и стимулирования экономического роста в аспекте необходимости обеспечения сохранности природных активов при одновременном повышении качества жизни населения является страхование.

Деятельность субъектов современной экономики подвержена воздействию большого числа разнообразных рисков, связанных как с ведением предпринимательской деятельности, так и домашних хозяйств. По данным Министерства по чрезвычайным ситуациям РФ в России с 2020 г. произошло более 1000 чрезвычайных ситуаций различного характера. Наибольшее их количество приходится на дорожно-транспортные происшествия, а самыми серьезными необходимо назвать разгерметизацию резервуара с дизельным топливом на территории тепловой электростанции в Норильске в мае 2020 г., аварию на шахте по добыче угля «Листвяжная« в Кемеровской области в ноябре 2021 года, катастрофу с пассажирским самолетом Ан-26 у береговой линии Охотского моря в июле 2021 года, взрывы газовоздушной смеси в жилых домах в 2022 году [7].

Подобные ситуации вызывают массу проблем экологического, социального и экономического характера разного рода масштаба – от нанесения материального ущерба хозяйствующим субъектам, причинения вреда здоровью человека до разрушающего воздействия на природные активы, массовой гибели людей.

Цель исследования – оценка страхового сектора России в аспекте интеграции в систему «Зеленая экономика». Автором были поставлены следующие задачи:

— анализ ключевых показателей рынка страхования в РФ;

— выявление факторов, определяющих уровень и динамику показателей основных видов страхования;

— обоснование необходимости перехода российских страховых компаний к стандартам ESG;

— определение отношения российских страховщиков к формированию «зеленой» экономики.

Материалы и методы

Методология исследования включает ретроспективную оценку показателей страхования в России. В ходе проведения анализа были использованы следующие методы: метод монографического наблюдения, табличный метод, графический метод. Анализ проводился с использованием пакета прикладных программ Microsoft Excel 2016.

Информационной базой исследования послужили официальные данные Федеральной службы государственной статистики, а также Банка России за 2018-2022 г., аналитический обзор Национального рейтингового агентства «Внедрение ESG-подходов на российском страховом рынке: готовность № 2» по данным 2021 г. (май 2022 г.).

Результаты и обсуждение

Одним из способов защиты человека и природы от негативного влияния, порой разрушительного действия, и сглаживания последствий неблагоприятных событий является страхование. Согласно Федеральному закону № 4015-1 от 27 ноября 1992 г. «Об организации страхового дела в Российской Федерации» (ред. от 4 августа 2023 г.) под страхованием понимаются отношения по защите интересов граждан, индивидуальных предпринимателей, организаций, государства в лице федеральных органов, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховыми компаниями из уплаченных страховых взносов.

Основные характеристики рынка страхования в РФ, представленные в таблице 1, показывают следующее. За период с 2018 по 2022 г. произошло сокращение количества страховых компаний на 29,9 %. Аналогичная тенденция характерна для числа филиалов страховых организаций – снижение составило 28,3 %. Одним из главных факторов этого является внесение в 2018 году в Федеральный закон № 4015-1 изменений о повышении минимального размера уставного капитала страховой компании с целью повышения финансовой устойчивости страховой отрасли. Произошел принудительный уход с рынка ненадежных компаний, которые несли повышенный риск, и не смогли бы исполнять свои обязательства перед страхователями. При этом совокупный уставный капитал страховых компаний, составивший по данным 2022 г. 231069,8 млн. руб., увеличился за 2018-2022 г. на 9,5 %.

Таблица 1.

Ключевые показатели рынка страхования в РФ [9]

|

Показатели |

2018 г. |

2019 г. |

2020 г. |

2021 г. |

2022 г. |

2022 г. к 2018 г., % |

|

Количество учтенных страховщиков, ед. |

231 |

198 |

177 |

170 |

162 |

70,1 |

|

Число филиалов страховых компаний, ед. |

3479 |

3829 |

2946 |

2736 |

2494 |

71,7 |

|

Уставный капитал страховых компаний, млн. руб. |

210994,4 |

534658,0 |

227349,8 |

243022,9 |

231069,8 |

109,5 |

|

Среднесписочная численность работников страховых организаций, чел. |

106036 |

114755 |

99198 |

96642 |

90109 |

85,0 |

|

Среднесписочная численность страховых агентов, чел. |

118871 |

153418 |

156100 |

157287 |

165266 |

139,0 |

|

Количество договоров страхования, заключенных страховщиками, млн. ед. |

205,6 |

208,0 |

178,7 |

232,0 |

266,6 |

129,7 |

|

Страховые премии, собранные страховыми компаниями, млн. руб. |

1488087,8 |

1486289,4 |

1548818,6 |

1819700,0 |

1827886,7 |

122,8 |

|

Выплаты по договорам страхования, млн. руб. |

523992,9 |

615869,6 |

664717,4 |

804933,9 |

896450,1 |

171,1 |

В результате, страховой рынок России все больше концентрируется в руках крупных компаний. Так, если в 2018 г. на топ-10 страховых компаний по объему страховых премий приходится 65,4 % доли страхового рынка, то в 2022 г. – уже 67,7 % [10, 11].

Уход с рынка мелких страховщиков, сужение филиальной сети страховых компаний обусловили сокращение среднесписочной численности работников страховой сферы. В то же время за анализируемый период возросло число страховых агентов страховых организаций, представленных физическими лицами и индивидуальными предпринимателями. Введенный в 2020 г. режим пандемии привел к сокращению посещения страхователями страховых компаний. В результате выросли страховые сборы через агентскую сеть при одновременном сокращении продаж в офисах, отделениях банков, автосалонах. Большое положительное влияние на развитие агентской сети оказал дистанционный режим работы, позволивший агентам в удобной форме реализовывать бессмотровые страховые продукты. Ценность агентов, позволивших увеличить страховой портфель в указанных условиях, возросла. Последнее обусловило рост спроса на рынке труда на агентскую профессию в области страхования. Среди страховщиков, имеющих большую агентскую сеть необходимо назвать САО «РЕСО-Гарантия» и ПАО СК «Росгосстрах» [12, 13].

За 2018-2022 гг. наблюдается увеличение количества заключенных субъектами страхованиями договоров на 29,7 %. Основными факторами роста следует назвать рост объемов страхования, связанных с кредитованием и страхованием жизни и здоровья. Граждане стали активнее страховать свои жизни и здоровье, выросла величина среднего размера выдаваемого ипотечного кредита.

Рост цен на автомобили и запчасти к ним привели к росту цен на полисы ОСАГО. В условиях сокращения поставок в страну запасных частей на импортные автомобили повысился спрос на страхование от угонов и повреждений автомобилей. Указанные факторы, в свою очередь, повлияли на объем страховых премий, полученных страховщиками.

Активизировалось страхование гражданами своего имущества, объясняемое увеличением объемов потребительского кредитования на покупку товаров, соответственно, подлежащих страхованию. По сообщению ЦБ РФ, также возросло число заключенных договоров страхования грузов, связанное с переходом страхователей от иностранных страховых компаний к российским страховщикам.

Драйвером роста страхового сегмента стало также накопительное страхование жизни. Этому способствовали развитие пандемии и проведение специальной военной операции. Граждане стали по-новому воспринимать вероятность неожиданной смерти, соответственно, повысился спрос на страхование на случай смерти и страхование на дожитие.

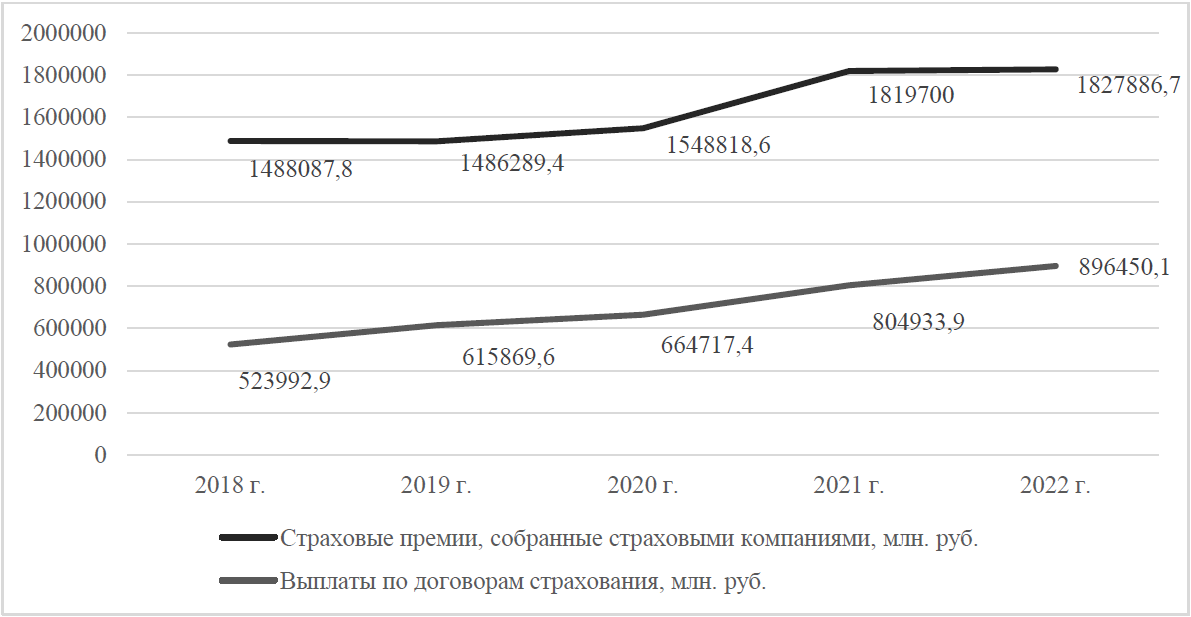

Увеличение количества заключенных договоров страхования повлияло на объем страховых премий, собранных страховыми компаниями. При этом наблюдается опережающая динамика роста выплат по договорам страхования, по сравнению с объемом страховых премий, что может указывать на увеличение частоты наступления страховых событий (рисунок).

Рис.1. Динамика страховых премий и выплат по договорам страхования в РФ [9]

Страховщики отмечают и устойчивый рост количества обращений в связи с Одним из главных видов страхования, по которому идет неуклонное увеличение числа страховых выплат в последние годы, является страхование жизни и здоровья. Главной причиной этого следует назвать последствия пандемии COVID-19. Значимый вклад в структуру страховых выплат внесли выплаты по риску «смерть». По оценкам экспертов страховой компании «Ренессанс Жизнь», они выросли почти в 2,5 раза к концу 2022 г. по сравнению с 2019 г. Показатель смертности возрос, в первую очередь, за счет возрастной группы 50-75 лет (на 19 %). Также за последние пять лет количество урегулированных всеми страховщиками жизни страховых случаев выросло почти в два раза и превысило 3,2 млн. ед. [14].

госпитализацией и временной утратой трудоспособности. Вирусная нагрузка на организм, повышенный стресс способствовали обострению хронических заболеваний застрахованных.

Таким образом, одним из главных факторов увеличения частоты страховых событий в сегменте личного страхования в 2018-2022 г. является ухудшение здоровья, сокращение продолжительности и снижение качества жизни. Так, в 2018 г. коэффициент выплат по договорам страхования жизни составлял 14,8 %, а к 2022 г. достиг значения 68,3 %. Дополнительную нагрузку дает экологическая ситуация. С одной стороны, плохая экология оказывает негативное воздействие на здоровье человека. С другой стороны, необходимость охраны окружающей среды, снижения негативного воздействия человека на природу, бережного отношения к самому человеку формируют спрос на экологические страховые продукты и делают актуальным «зеленое» страхование в современном мире.

Специалисты выделяют два основных подхода к выявлению места и роли страхования в формировании «зеленой» экономики:

— институциональный, представляющий страхование как часть общей системы;

— функциональный, позволяющий установить, что полезного этот сегмент может дать, то есть сгенерировать страховые продукты с экологической составляющей [2, 3, 4, 5].

Определение места и роли страховых компаний в «зеленой» экономике считаем необходимым в аспекте ESG-стратегии, одним из главных направлений которой является ответственное отношение к окружающей среде. Эксперты рейтингового агентства «Эксперт» отмечают актуальность ESG-стратегии для страхового сектора экономики России [15]. При этом работа страховой компании должна быть основана на заботе об экологии и людях, то есть ориентирована на совершенствование механизмов управления, бережливого отношения к используемым ресурсам, развитие социально-направленного отношения к сотрудникам, клиентам и обществу в целом.

По данным Национального рейтингового агентства (НРА) среди компаний, подписавших Принципы устойчивого страхования, российских страховщиков нет. Это объясняется, главным образом, ограниченными возможностями включения российского бизнеса в международные сообщества. Однако переход страховых компаний к работе в условиях необходимости устойчивости экономики к изменениям в окружающей среде является актуальным.

Национальное рейтинговое агентство для оценки уровня интеграции факторов ESG в деятельность страховых организаций проанализировало 30 страховых компаний разных направлений деятельности [6]. Исследование показало, что наиболее уязвимым в страховом сегменте является блок, связанный с экологической составляющей.

Результаты анализа представлены с точки зрения необходимости определения места и роли страховых компаний в «зеленой» экономике с использованием институционального и функционального подходов. Согласно аналитическому обзору НРА в число критериев оценки практики применения экологической составляющей отнесены показатели, указанные в таблице 2. Показатели отобраны исходя из возможности их оценки на основе информации из открытых источников.

С позиции институционального подхода российские страховщики являются слабым звеном формируемой «зеленой» экономики. В частности, только две страховые компании из 30-и исследуемых проводят политику в области охраны окружающей среды. При этом практически все компании участвуют в рабочих группах и инициативах по экологической проблематике. Следовательно, российские страховщики признают актуальность построения работы в рамках необходимости формирования «зеленой» экономики.

С точки зрения функционального подхода, страховые компании можно представить как неразвитый, непродуктивный элемент финансовой системы. Всего одна страховая компания учитывает экологические факторы риска в деятельности клиентов, пять компаний имеют «зеленые» активы в своем инвестиционном портфеле, десять страховщиков могут предложить специальные продукты для страхователей по экологическому страхованию.

Таблица 2.

Практики применения экологической составляющей российскими страховыми компаниями [6]

|

Критерий оценки страховой компании |

Количество страховщиков, ед. |

Подход к оценке |

|

Политика в области охраны окружающей среды |

2 |

Институциональный |

|

Ресурсосберегающее оборудование в офисах |

11 |

|

|

Безбумажный документооборот |

13 |

|

|

Раздельный сбор бытовых отходов |

9 |

|

|

Снижение количества используемого пластика |

2 |

|

|

Углеродный след/ использование энергоресурсов |

4 |

|

|

Учет экологических факторов риска в деятельности клиентов |

1 |

Функциональный |

|

«Зеленые» активы в инвестиционном портфеле |

5 |

|

|

Специальные продукты по экологическому страхованию |

10 |

|

|

Актуальность климатических рисков |

4 |

Институциональный/ Функциональный |

|

Участие в рабочих группах / инициативах |

27 |

Институциональный |

Тем не менее, в российской финансовой системе есть ряд страховых организаций, которые лидируют по уровню интеграции ESG-факторов в их деятельность. К таковым относятся ООО «АК БАРС СТРАХОВАНИЕ», ПАО «Группа Ренессанс Страхование», ООО Страховая компания «Сбербанк страхование», СПАО «Ингосстрах». Две страховые компании из 30-и исследуемых (СПАО «Ингосстрах», АО «СОГАЗ») предлагают специальные продукты экологического страхования. Однако спрос на такие пакеты низкий, и страховых выплат по ним пока не было.

В то же время анализ, проведенный в работе показал, что российские страховые компании имеют потенциал стать продуктивным элементом «зеленой» экономики, поскольку концентрация рынка происходит в руках крупных страховщиков, обладающих ресурсами для освоения новой ниши.

Выводы

Проведенное исследование позволило сделать следующие основные выводы:

- в современных условиях страховой рынок России все больше концентрируется в руках крупных компаний, происходит уход мелких страховщиков, сужается филиальная сеть страховых компаний.

- Возрастает количество заключенных страховых договоров, вызванное ростом объемов страхования за счет увеличения размеров ипотечных кредитов, расширением спроса на страхование жизни и здоровья граждан, повышением цен на полисы ОСАГО, активизацией страхования гражданами своего имущества.

- Увеличивается частота наступления страховых событий, повышается коэффициент выплат в сегменте личного страхования вследствие ухудшения здоровья, сокращения продолжительности жизни, снижения качества жизни населения и экологической ситуации.

- На сегодняшний день наблюдается низкий спрос на экологические страховые продукты. Российские страховщики являются слабым звеном формируемой «зеленой» экономики, неразвитым и непродуктивным элементом «зеленых» финансов.

- Российские страховые компании имеют потенциал стать продуктивным элементом «зеленой» экономики, поскольку описанные в работе тенденции страхования указывают на необходимость бережного, социально-ориентированного, экологичного отношения к страхователям, следовательно, способствуют возникновению спроса на экологические страховые продукты, повышению актуальности «зеленого» страхования в современном мире.

Согласно проведенному исследованию большая часть российских страховых компаний проявляет интерес к внедрению ESG-принципов в свою деятельность. Часть из них намерены проводить мероприятия и продолжать работу в этом направлении. При этом на российском страховом рынке есть страховщики, которые считают, что в ближайшие годы «зеленое» страхование не будет актуальным и не получит своего развития. В сложившейся ситуации главной линией поведения всех участников рынка страхования следует указать осознание необходимости устойчивого развития и пересмотр отношения к ESG-трансформации.

Литература

- Закон РФ от 27 ноября 1992 г. № 4015-I «Об организации страхового дела в Российской Федерации» (ред. от 4 августа 2023 г.) // https://base.garant.ru/10100758/

- Ермакова Е. П. Развитие правовых основ «зеленого» финансирования в России, ЕС и Китае: сравнительно-правовой анализ // Вестник Российского университета дружбы народов. Серия: Юридические науки. 2020. Т. 24, № 2. С. 335–352.

- Никоноров С. М. К »зеленой» экономике через «зеленые» финансы, биоэкономику и устойчивое развитие // Русская политология. 2017. № 3 (4). С. 12–15.

- Рубцов Б. Б., Гусева И. А., Ильинский А. И., Лукашенко И. В., Панова С. А., Садретдинова А. Ф., Алыкова С. М. «Зеленые финансы» в мире и России: монография; под. ред. Б. Б. Рубцова. М.: РУСАЙНС, 2016. 170 с.

- Степанова М.Н. Место и роль страхования в формировании «зеленой» экономики // Вестник университета, 2021. № 10. С. 147-154.

- Аналитический обзор НРА «Внедрение ESG-подходов на российском страховом рынке: готовность № 2» [Электронный ресурс]. Режим доступа: Research_ESG_Insurance_2022_1.pdf (ra-national.ru)

- В МЧС назвали самые значимые ЧС в России последних трех лет [Электронный ресурс]. Режим доступа: https://iz.ru/1501581/2023-04-20/v-mchs-nazvali-samye-znachimye-chs-v-rossii-poslednikh-trekh-let

- Страховщиков становится все меньше. Это плохо или хорошо? [Электронный ресурс]. Режим доступа:

https://www.banki.ru/news/daytheme/?id=10946482/ - Обзор деятельности страховщиков в 2022 году [Электронный ресурс]. Режим доступа: https://docs.yandex.ru/docs/view?url=ya-browser%3A%2F%2F4DT1uXEPRrJRXlUFoewruOE7DqUSRzmy76Hgnz2YG9siFkcV29CF0v1WcyhYWv9TfhnuX-igkAqvEgzfMwrp5NLjlO2FlnpFe7VZFINP5cjCwtOSDf-Cnc19vmJxmF2yKucpFgPA7stN_LJQHIzeOQ%3D%3D%3Fsign%3DuqYmkzm3vkwSN7oC1lGv-sJ22GN7cI-tpF7RrGQYAe0%3D&name=obzor_strah_2022.doc&nosw=1

- Рэнкинги страховых компаний по итогам 2022 года. Совокупный объем страховых премий (с учетом входящего перестрахования) [Электронный ресурс]. Режим доступа: https://raexpert.ru/rankings/insurance/2022/1/

- Рэнкинги страховых компаний по итогам 2020 года. Совокупный объем страховых премий (с учетом входящего перестрахования) [Электронный ресурс]. Режим доступа: https://raexpert.ru/rankingtable/insurance/2020/1/

- Почему российские страховщики планируют наращивать агентскую сеть? [Электронный ресурс]. Режим доступа: http://www.sluchay.ru/статьи_о_страховании/ochemu-rossijskie-strahovshhiki-planiruyut-narashhivat-agentskuyu-set/

- Сколько страховых агентов в России? [Электронный ресурс]. Режим доступа: https://calmins.com/a-skolko-strahovyh-agentov-v-rossii/

- Выплаты по рисковому страхованию жизни за последние 3 года удвоились, тенденция к росту после COVID-19 сохраняется [Электронный ресурс]. Режим доступа: http://www.finmarket.ru/insurance/?nt=0&id=6000718

- ESG на рынке страхования: результаты опроса [Электронный ресурс]. Режим доступа: https://raexpert.ru/researches/sus_dev/esg_ins_market_2022/#method

|

G. M. Galieva |

Russian insurance companies in the formation of a «green» economy |

|

Bashkir State Agrarian University, Ufa e-mail: guzelgalieva2016@yandex.ru |

Abstract The work provides an assessment of the Russian insurance sector in terms of integration into the «green» economy. The need for the participation of insurance organizations in mitigating the consequences of emergency situations on the activities of business structures and households is substantiated. During the study, based on data from the Bank of Russia, an analysis of key indicators of insurance organizations for 2018-2022 was carried out. A reduction in the number of insurance companies, the average number of employees in the insurance sector, and the number of branches of insurance organizations was revealed, while the insurance market was simultaneously concentrated in the hands of large companies. The factors determining the level and dynamics of indicators in the insurance sector have been identified: growth in insurance volumes related to lending and life and health insurance; an increase in the volume of motor vehicle liability insurance caused by rising prices for cars and spare parts for them; activation of insurance by citizens of their property, explained by an increase in the volume of bank lending; increasing demand for cargo insurance by Russian insurance companies; the demand for endowment life insurance in recent years. A faster growth dynamics of payments under insurance contracts compared to the volume of insurance premiums was revealed. An increase in the frequency of insurance events, an increase in the payout ratio under personal insurance contracts, the environmental situation, the need to protect the environment and take care of the individual themselves necessitate the implementation of an ESG strategy in the work of Russian insurance companies. Using institutional and functional approaches based on analysis of data from the National Rating Agency for 2021, the place of the insurance sector in the «green» economy was determined. Today, Russian insurers are the weak link in the emerging «green» economy. However, the insurance sector has a high potential to become a productive element of the «green» economy, having the necessary both resource and «client» base.

Keywords insurance, green economy, insurance market, insurer, financial system.

References

1. Zakon RF ot 27 noyabrya 1992 g. № 4015-I «Ob organizacii strahovogo dela v Rossijskoj Federacii» (red. ot 4 avgusta 2023 g.) // https://base.garant.ru/10100758/ (in Russian)

2. Ermakova E. P. Razvitie pravovyh osnov «zelenogo» finansirovaniya v Rossii, ES i Kitae: sravnitel’no-pravovoj analiz // Vestnik Rossijskogo universiteta druzhby narodov. Seriya: YUridicheskie nauki. 2020. T. 24, № 2. S. 335–352. (in Russian)

3. Nikonorov S. M. K »zelenoj» ekonomike cherez «zelenye» finansy, bioekonomiku i ustojchivoe razvitie // Russkaya politologiya. 2017. № 3 (4). S. 12–15. (in Russian)

4. Rubcov B. B., Guseva I. A., Il’inskij A. I., Lukashenko I. V., Panova S. A., Sadretdinova A. F., Alykova S. M. «Zelenye finansy» v mire i Rossii: monografiya; pod. red. B. B. Rubcova. M.: RUSAJNS, 2016. 170 s. (in Russian)

5. Stepanova M.N. Mesto i rol’ strahovaniya v formirovanii «zelenoj» ekonomiki // Vestnik universiteta, 2021. № 10. S. 147-154. (in Russian)

6. Analiticheskij obzor NRA «Vnedrenie ESG-podhodov na rossijskom strahovom rynke: gotovnost’ № 2» URL: Research_ESG_Insurance_2022_1.pdf (ra-national.ru) (in Russian)

7. V MCHS nazvali samye znachimye CHS v Rossii poslednih trekh let URL: https://iz.ru/1501581/2023-04-20/v-mchs-nazvali-samye-znachimye-chs-v-rossii-poslednikh-trekh-let (in Russian)

8. Strahovshchikov stanovitsya vse men’she. Eto ploho ili horosho? URL: https://www.banki.ru/news/daytheme/?id=10946482/ (in Russian)

9. Obzor deyatel’nosti strahovshchikov v 2022 godu URL: https://docs.yandex.ru/docs/view?url=ya-browser%3A%2F%2F4DT1uXEPRrJRXlUFoewruOE7DqUSRzmy76Hgnz2YG9siFkcV29CF0v1WcyhYWv9TfhnuX-igkAqvEgzfMwrp5NLjlO2FlnpFe7VZFINP5cjCwtOSDf-Cnc19vmJxmF2yKucpFgPA7stN_LJQHIzeOQ%3D%3D%3Fsign%3DuqYmkzm3vkwSN7oC1lGv-sJ22GN7cI-tpF7RrGQYAe0%3D&name=obzor_strah_2022.doc&nosw=1 (in Russian)

10. Renkingi strahovyh kompanij po itogam 2022 goda. Sovokupnyj ob»em strahovyh premij (s uchetom vhodyashchego perestrahovaniya) URL: https://raexpert.ru/rankings/insurance/2022/1/ (in Russian)

11. Renkingi strahovyh kompanij po itogam 2020 goda. Sovokupnyj ob»em strahovyh premij (s uchetom vhodyashchego perestrahovaniya) URL: https://raexpert.ru/rankingtable/insurance/2020/1/ (in Russian)

12. Pochemu rossijskie strahovshchiki planiruyut narashchivat’ agentskuyu set’? URL: http://www.sluchay.ru/stat’i_o_strahovanii/ochemu-rossijskie-strahovshhiki-planiruyut-narashhivat-agentskuyu-set/ (in Russian)

13. Skol’ko strahovyh agentov v Rossii? URL: https://calmins.com/a-skolko-strahovyh-agentov-v-rossii/ (in Russian)

14. Vyplaty po riskovomu strahovaniyu zhizni za poslednie 3 goda udvoilis’, tendenciya k rostu posle COVID-19 sohranyaetsya URL: http://www.finmarket.ru/insurance/?nt=0&id=6000718 (in Russian)

15. ESG na rynke strahovaniya: rezul’taty oprosa URL: https://raexpert.ru/researches/sus_dev/esg_ins_market_2022/#method (in Russian)

Поступила в редакцию 10.04. 2024 г.