Геополитика и экогеодинамика регионов.

Том 9 (19). Вып. 1. 2023 г. С. 30–43.

УДК 914/919

ФГБОУ ВО «Смоленский государственный университет», г. Смоленск

e-mail: ptismolensk@yandex.ru

Аннотация. Исследование посвящено выявлению географических особенностей функционирования иностранного бизнеса в России. Для этого автором использованы два аналитических подхода: основанного на анализе потоков и характере прямых иностранных инвестиций и, базирующегося на работе с материалами о деятельности отдельных транснациональных компаний. Достижение поставленной цели потребовало создание базы данных по крупнейшим нефинансовым иностранным компаниям, работающим в России, содержащую сопоставимую информацию обо всех компаниях. В результате было

выявлено 167 стран и территорий, компании которых вовлечены в инвестиционные процессы в России. Лидером среди них являются офшорные зоны, которые зачастую формируют потоки певдоиностранных инвестиций, что затрудняет выявление географии деятельности иностранных компаний в стране. Основными странами регистрации крупнейших нефинансовых иностранных компаний, работающих в России, являются 16 стран (лидеры: США, Германия, Франция, Великобритания, Швейцария). Их компании отличаются друг от друга инвестиционной политикой, выражающейся в формировании разных отраслевых и географически приоритетов. Акцентировано внимание на широкую географию распространения иностранного бизнеса в стране и деятельности на территории всех федеральных округов. Однако отмечен приоритет в инвестировании субъектов РФ Центрального и Северо-Западного федеральных округов, что автор связывает с локацией штаб-квартир компаний в столичных регионах, обеспеченных хорошо развитой деловой инфраструктурой и административным ресурсом и локацией собственных производственных предприятий и научно-исследовательских подразделений, что связано с деятельностью специальных факторов (ресурсная база; транспортная доступность; емкость рынка; численность, стоимость и квалификация рабочей силы; стоимость аренды земли; агломерационный эффект и др.). Подчеркивается важная роль индустриальных парков и особых экономических

зон (как мест локации иностранных компаний) в трансформации территориальной организации экономики страны. На этой основе сделан вывод

- целесообразности использования статистических и аналитических материалов Ассоциации индустриальных парков России для изучения деятельности иностранного бизнеса в стране. Выявлено соответствие выводов об отраслевой и географической структурах деятельности иностранных компаний в России, сделанных на основе информации, содержащейся в авторской базе данных по иностранным компаниям, выводам отраслевого обзора Ассоциации индустриальных парков России. Это подчеркивает репрезентативность авторской выборки и объективность выводов, полученных на ее основе.

30

Пространственные различия в деятельности крупного иностранного бизнеса в России

![]()

Ключевые слова: экономическая география, прямые иностранные инвестиции, транснациональные компании, индустриальные парки, особые экономические зоны, Россия

Введение

В условиях глобализации мировой экономики деятельность транснациональных компаний – один из основных и наиболее продуктивных механизмов ее реализации. Наряду с повышением уровня конкурентоспособности национальных экономик, втянутых в сферу их интересов, в большинство стран они приносят новые производственные технологии, новые организационные бизнес-технологии, новые исследовательские и образовательные тренды, что приводит к заинтересованности государств в размещении на их территории иностранных компаний. В России, несмотря на длительную историю функционирования ряда иностранных компании, транснацональный бизнес в целом – это относительно новое явление, меняющее не только отраслевую, но и географическую структуры национальной экономики. Их быстрая трансформация подстегивается и режимом политических и экономических санкций, в котором приходится существовать национальной экономике России. Перечисленные аспекты (относительная новизна объекта исследования в сочетании с его быстрой трансформацией) в совокупности затрудняют его изучение. В связи с этим, цель исследования – выявить географические особенности в деятельности крупного иностранного бизнеса в России.

Материалы и методы

Как уже неоднократно отмечалось в работах автора [1], в силу сложности и многогранности транснационального бизнеса, в исследовании его географии традиционно используются несколько аналитических подходов.

Первый основан на анализе потоков и характере прямых иностранных инвестиций (ПИИ). Его применение, как правило, базируется на статистических базах данных, ежегодно обновляемых Банком России [2]. Однако он не позволяет отделить реальные ПИИ от фантомных, существенно искажающих географию изучаемого явления. Наиболее значимые изыскания в данной области принадлежат Н. С. Мироненко, П. Ю. Фомичеву [3], Д. Н. Самусенко [4], [5], Л. М. Синцерову [6] и др.

Второй подход, основан на работе с информацией по конкретным транснациональным компаниям (ТНК), работающим на определенной территории. Но его использование не обеспечено репрезентативной статистической базой данных, поэтому исследователю ее приходится составлять самостоятельно. В данной работе анализируется авторская база данных по 100 крупнейшим нефинансовым иностранным компаниям (с объемом выручки более 0,5 млрд. руб. каждая), работающим в России. Она создана на основе материалов открытых источников, размещенных в сети Интернет [7], [8], [9], [10], [11]. Наиболее интересные исследования, выполненные с использованием данного подхода – работы Н. А. Слуки [12], [13], М. Пильки [13], Е. А. Гречко [14], Н. В. Зубаревич [15] и др.

31

Потоцкая Т. И.

![]()

Вместе с тем, все больше появляется работ, продуктивно применяющих оба аналитических подхода. Наиболее удачные из них, в контексте заявленной темы, – это публикации А. В. Кузнецова [16], О. В. Кузнецовой [17], [18], [19], Леонова Ю. Ю. [20] и др.

Вместе с тем, агрессивная санкционная политика со стороны США и стран ЕС по отношению к России, вызвала необходимость изучения разных аспектов деятельности иностранного бизнеса в России (в том числе и географических) с учетом политических и экономических санкций. В связи с этим, все более становятся востребованными изыскания, учитывающие данный аспект. К таковым можно отнести публикации А. С. Линникова [21], О. В. Кузнецовой [22],

Т. И. Потоцкой [23], Землянского Д. Ю., Калиновского Л. В.,

Медведниковой Д. М., Чуженьковой В. А. [24] и др.

Представленная работа выполнена с учетом всех перечисленных подходов. Основные научные методы, использованные в исследовании: научного описания, контент-анализ, статистические, сравнительно-географический, образно-знаковое моделирование.

Результаты и обсуждение

Рассматривая географические особенности функционирования иностранных компаний в разных странах, обычно отталкиваются от необходимости выделения,

- первую очередь, их национальной (страновой) принадлежности, а затем мест их деятельности в конкретных странах (размещение головных компаний и собственных предприятий в их составе).

География регистрации иностранных компаний, работающих в России,

неоднократно рассматривалась в исследованиях автора [1], [23]. В связи с этим отметим только основные их результаты. К таковым можно отнести констатацию факта, что в инвестиционные процессы в России вовлечен бизнес 167 стран и территорий. Лидером являются экономически развитые страны и в первую очередь, офшорные зоны – Нидерланды, Люксембург, Ирландия. Вторую позицию занимает группа развивающихся стран, лидерами в которой тоже являются оффшорные зоны – Кипр и Багамские острова. Третья позиция принадлежит зависимым территориям, также специализирующимся на офшорном бизнесе. Другими словами, большую часть ПИИ в России можно отнести к певдоиностранным, что делает практически невозможным выявление географии деятельности иностранных компаний в стране на основе только статистических материалов по ПИИ.

-

- свою очередь, работа с базой данных по крупнейшим иностранным компаниям, работающим в России, показала, что странами их происхождения являются 16 стран, в которых они зарегистрированы. Лидерами выступают США, Германия Япония, Франция, Великобритания, Швейцария. Все они отличаются друг от друга по доле в ПИИ России, числе зарегистрированных компаний, отраслевой структуре их деятельности, числе собственных предприятий и их локации и др. При этом, компании каждой страны выделяются отраслевыми приоритетами функционирования. Так, для американского крупного бизнеса характерна многоотраслевая структура деятельности (информационные технология, потребительские товары, общепит, фармацевтика); для немецких компаний приоритетны автомобилестроение, розничная торговля, химическая

32

Пространственные различия в деятельности крупного иностранного бизнеса в России

![]()

промышленность; для японских компаний – электроника, автомобилестроение; для французских компаний – розничная торговля и пищевая промышленность и др.

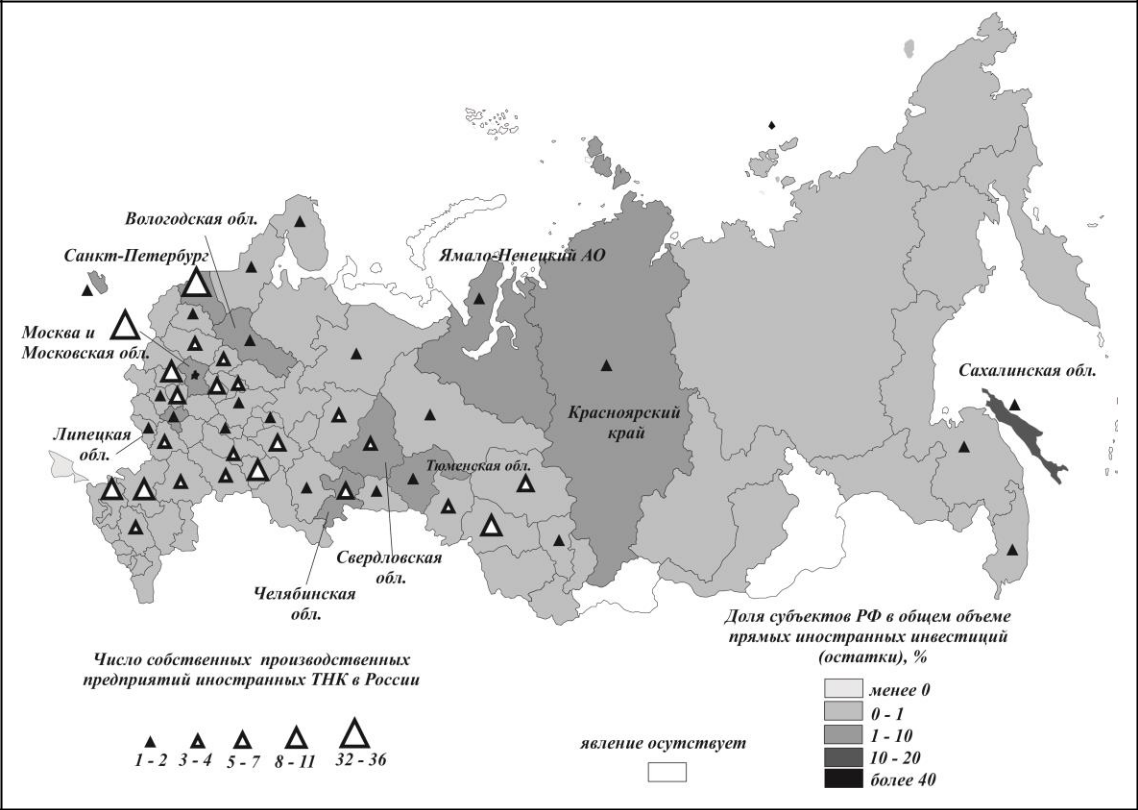

Рассматривая географию деятельности иностранных компаний в России необходимо отметить, что крупный иностранный бизнес присутствует во всех федеральных округах (ФО) страны (табл.). Однако приоритет в инвестировании принадлежит субъектам РФ Центрального ФО (53% общего объема ПИИ). Все остальные федеральные округа идут с большим отрывом: Уральский (14%), Дальневосточный (13%), Северо-Западный (11%), Сибирский (6%), Приволжский (2%) и наименее привлекательные Южный и Северо-Кавказский федеральные округа (1% и менее 1%, соответственно).

Таблица 1

Распределение ПИИ, головных офисов и производственных предприятий крупнейших иностранных компаний, работающих в России по федеральным округам страны

| Федеральные | Объем ПИИ, | Число | Число | Число |

| округа | (остатки по | субъектов | головных | собственных |

| странам- | РФ1 | офисов2 | предприятий3 | |

| инвесторам), | ||||

| млн. долл. | ||||

| Центральный | 309 618,0 | 11 | 94 | 77 |

| Уральский | 83 328,5 | 6 | – | 20 |

| Дальневосточный | 73 995,2 | 3 | – | 5 |

| Северо-Западный | 62 868,4 | 7 | 3 | 39 |

| Сибирский | 34 875,1 | 5 | – | 16 |

| Приволжский | 13 501,7 | 9 | – | 33 |

| Южный | 7 711,5 | 3 | – | 23 |

| Северо-Кавказский | 546,7 | 1 | – | 3 |

Составлено и рассчитано автором

-

- – субъекты РФ, на территории которых локализованы производственные (собственные) предприятия иностранных компаний; 2 – число головных офисов иностранных компаний, размещенных на территории субъектов РФ каждого федерального округа; 3 – число собственных производственных предприятий, размещенных на территории каждого федерального округа России

- пределах большинства округов существует ярко выраженная территориальная диспропорция распределения ПИИ по субъектам РФ. Наиболее высока она в Северо-Кавказском ФО, в котором центр притяжения ПИИ – Ставропольский край (около 88%); Дальневосточном ФО, где центр притяжения

- – субъекты РФ, на территории которых локализованы производственные (собственные) предприятия иностранных компаний; 2 – число головных офисов иностранных компаний, размещенных на территории субъектов РФ каждого федерального округа; 3 – число собственных производственных предприятий, размещенных на территории каждого федерального округа России

– Сахалинская область (более 86%); Центральном ФО, в котором основным центром притяжения является г. Москва, на которую приходится более 84 % ПИИ округа; Сибирском ФО – Красноярский край (более 75%); Южном ФО – Краснодарский край (около 62%). Более равномерно ПИИ распределяются в Северо-Западном ФО и Уральском ФО, где кроме лидера, в лице г. Санкт-Петербург (в первом случае) и Ямало-Ненецкого АО (во втором случае), концентрирующих около 40% ПИИ округа, есть еще несколько субъектов РФ со значительными долями – Калининградская и Вологодская области (Северо-Западный ФО) и Свердловская и Челябинская области (Уральский ФО) – по 20%

33

Потоцкая Т. И.

![]()

ПИИ округа каждый. Наименьший уровень территориальной концентрации ПИИ характерен для Приволжского ФО, где большая часть ПИИ распределяется равномерно между несколькими субъектами РФ – Пермским краем, Самарской, Нижегородской областями и Республикой Татарстан (на каждый приходится более 20% ПИИ округа).

Территориальная диспропорция в целом характерна для распределения ПИИ страны (рис.1), поскольку только на 12 из 85 субъектов РФ приходится более 97% ПИИ страны. Из них однозначные лидеры – это Москва (44%), Сахалинская область (21%), Тюменская область (10%). И, если инвестиционная активность в Москве во многом определяется вовлеченностью в финансовую и страховую деятельность (64% ПИИ России в данный вид деятельности), то в Сахалинской области и Ямало-Ненецком АО связано с добычей полезных ископаемых – 50% и 12%, соответственно.

Рассматривая страновую принадлежность ПИИ лидирующих субъектов РФ, бросается в глаза, что лидерами инвестиционного процесса в них выступают офшорные зоны: Кипр, Нидерланды, Люксембург, Ирландия, Виргинские острова (Москва); Багамские острова, Бермудские острова (Сахалинская область); Кипр (Ямало-Ненецкий АО). Данный аспект ставит под сомнение полученные географические выводы, т.к. большая часть инвестиций, идущих из офшорых зон

– фантомные, что было подчеркнуто ранее.

Рис. 1 Географические аспекты функционирования иностранного бизнеса в России, 2020. Составлено автором

- связи с этим, исследовательский подход, базирующийся на работе с материалами о реальной деятельности конкретных иностранных компаний,

34

Пространственные различия в деятельности крупного иностранного бизнеса в России

![]()

позволяет избежать перечисленных проблем и получить в результате более

объективную географическую картину иностранной инвестиционной деятельности в России.

При этом, с точки зрения автора, целесообразно оттолкнуться от выявления мест локации собственных предприятий, входящих с структуру каждой иностранной компании (поскольку большинство исследуемых компаний обладает собственными предприятиями). В совокупности их число превышает 200 (без учета магазинов, формирующих розничные сети и офисов продаж) и размещены они на территории 47 субъектов РФ (рис.2). Основная их часть расположена в Москве и Московской области (17% собственных производственных предприятий) и Санкт-Петербурге и Ленинградской области (15%), а так же Калужской, Самарской областях, Краснодарском крае (по 5% в каждом), Ростовской, Новосибирской Владимирской областях, Республике Татарстан и др. На территории каждого из перечисленных субъектов РФ созданы индустриальные парки (инженерно подготовленные площадки для размещения производства, обеспеченных всей инфраструктурой и услугами профессиональной управляющей компании) и особые экономические зоны (территории, на которых действует преференциальный режим осуществления предпринимательской деятельности, а также может применяться таможенная процедура свободной таможенной зоны), где и размещают собственные предприятия, в том числе и иностранных компаний.

Рис.2 Рейтинг субъектов РФ по количеству собственных предприятий, входящих

- структуру иностранных компаний, работающих в России, 2020.

Рассчитано и составлено автором

Из исследованных в работе иностранных компаний, большинство предприятий локализовано в индустриальных парках Московской области: «Есипово» («Мерседес Бенс» – производство автомобилей); «Богородский» («Байер» – производство продукции здравоохранения, сельского хозяйства и высокотехнологичных материалов; «Метро Групп» – логистический комплекс); «Южные врата» («Леруа Мерлен» – продажа товаров для строительства, отделки

- обустройства дома, дачи и сада); «Виктория» («Гиперглобус» – розничная торговля); «Солнечногорск» («Барилла» – производство макаронных изделий) и др.; Ленинградской области: «Ворсино» («Нестле Россия» – производство кормов для домашних животных; «Самсунг Электроникс» – электроника; «Л’Ореаль» – производство косметической продукции); ОЭЗ «Новоорловская» – «Новартис Нева» – производство лекарств и др.; Калужской области: «Калуга Юг» («Вольво»

35

Потоцкая Т. И.

![]()

– производство грузовых автомобилей, производство строительной техники); «Вольво Компоненты» – выпуск кабин для грузовых автомобилей); «Грабцево» («Фольксваген Груп Рус» – производство автомобилей; «Фольксваген Компоненты и Сервисы» – производство двигателей внутреннего сгорания автомобилей; «Ново Нордиск» – производство инсулина); «Росва» («Пежо Ситроен Мицубиси» – производство автомобилей) и др.; Ярославской области: «Новосёлки» («Комацу Мэнуфэкчуринг» – производство экскаваторов и вилочных погрузчиков); Владимирской области: «Ворша» («Ферерро» – производство кондитерских изделий) и др.

Таким образом, локация крупных иностранных компаний в России

способствует трансформации территориальной организации экономики страны. Несмотря на то, что основная часть компаний, работающих в индустриальных / технологических парках сегодня являются российскими (90%), все же толчком к формированию этих территорий послужила деятельность

иностранных компаний, работающих первоначально в автомобильной промышленности и электронике, а затем химической промышленности, фармацевтике, пищевой промышленности, розничной торговле и др. Сегодня они становятся основной формой территориальной концентрации разных видов экономической деятельности в стране – 53% вложений в индустриальные парки связаны с иностранными инвестициями [26]. Это дает возможность использовать информационные материалы Ассоциации индустриальных парков России (АИП) для исследования деятельности иностранных компаний в стране.

- силу того, что индустриальные парки являются универсальными площадками для размещения предприятий любой специализации, отраслевая структура деятельности индустриальных парков отражает наиболее быстрорастущие и привлекательные для инвестиций рыночные направления экономики (вне зависимости от страновой принадлежности инвестиций). Такими отраслями, с точки зрения АИП России, традиционно являются автомобилестроение, пищевая промышленность, деревообработка и строительные материалы. Рост инвестиций наблюдается в химической промышленности, металлургии, машиностроения (общего и тяжелого), появляются предприятия фармацевтики. Это соответствует выводам, сделанным на основе анализа авторской базы данных по иностранным компаниям, работающим в России. Различия касаются положения двух отраслей – металлургии (в авторской базе металлургические компании отсутствуют) и точного машиностроения (в авторской базе компании в сфере электроники занимают лидирующие, а в базе АИП аутсайдерские позиции), что, по всей видимости, отражает отраслевые особенности отечественного бизнеса.

- свою очередь, АИП России рассматривая географическую структуру деятельности иностранных компаний в России, отмечает особую роль Германии, США, Турции, Австрии, Китая, Франции. Аналогичные выводы были получены и при анализе авторской базы данных по иностранным компаниям, работающим в России. Различия касаются только Турции и Австрии. Производственных компаний перечисленной страновой принадлежности нет в рассматриваемой базе. По всей видимости, компании данных стран обладают объемом чистых активов менее 1,7 млрд. руб. (что не учитывалось в авторской базе).

- связи с этим, акцентируя внимание на локации деятельности иностранных предприятий по субъектам РФ, отметим, что лидерские позиции занимают те из

36

Пространственные различия в деятельности крупного иностранного бизнеса в России

![]()

них, на территории которых расположены индустриальные парки и особые экономические зоны, поскольку именно в них размещается большая часть собственных предприятий иностранных компаний: Москва, Санкт-Петербург, Московская, Ленинградская Калужская, Самарская, Владимирская области, Краснодарский край и др. В аналитических материалах АИП России наряду с упомянутыми территориями, дан более широкий перечень субъектов РФ, что отражает географию бизнеса в России в целом (без деления на отечественный и иностранный).

Другими словами, аналитические выводы о географической структуре деятельности иностранных компаний в России, сделанные на основе информации, содержащейся в авторской базе данных по иностранным компаниям, коррелируют

- выводами отраслевого обзора «Индустриальные парки России», ежегодно обновляемого АИП России. Это подчеркивает репрезентативность авторской выборки и объективность выводов, полученных на ее основе.

Один из ключевых современных факторов, кардинально меняющий деятельность иностранных компаний в России в целом, и географию их деятельности, в частности, – это санкционная политика коллективного Запада в отношении России. В связи с этим, как уже отмечалось в ряде работ автора [1], [23] все иностранные компании по их отношению к работе в России в условиях экономических и политических санкций, условно можно разделить на три группы.

Первая группа – компании, заявившие о своем полном уходе из России и, приложившие значительные усилия к реализации этого решения. К ним относится более 30% исследуемых организаций. Деятельность самых крупных из них связана с электроникой, автомобилестроением, пищевой промышленностью, добывающей промышленностью, ресторанным бизнесом и др.

Ко второй группе относятся компании, заявившие о приостановке своего бизнеса в стране или ограничившие его. Многие из них продолжают производить свою продукцию на собственных заводах в России. В этой группе оказалось большинство исследуемых компаний (около 50%). Их деятельность связана с разными видами бизнеса, но самые крупные концентрируются в табачной промышленности и автомобильном производстве и др.

Третья группа – компании, которые не планируют останавливать деятельность в России (около 15% списка). Это, в основном, предприятия занятые в розничной торговле, пищевой промышленности, фармацевтике и др.

Очевидно, что совпадение специализации фирмы с санкционным списком товаров и соответствие страны-регистрации фирмы и страны-инициатора санкций порождает проблемы в функционировании компании, а в совокупности, проблемы функционирования целых отраслей в России (прежде всего, электроники и автомобилестроения). Именно поэтому, первые действия Правительства России были направлены на смягчение этих последствий: разрешение параллельного импорта на автомобили и запчасти, бытовую технику, смартфоны, железнодорожные локомотивы и подвижной состав, трамваи, устройства и оборудование для железных дорог и др.; упрощение процедуры нотификации на ввоз электроники и др. Более того, анализ корреляции страны-регистрации компании с типом ее поведения в условиях санкций, показал, что наиболее категоричная отменяющая политика свойственна компаниям США и, тесно связанным с ними компаниям из других стран. В тоже время азиатские

37

Потоцкая Т. И.

![]()

компании, чаще всего проявляют гибкость, сворачивая свой бизнес, объясняют это не политической позицией, а стремлением минимизировать убытки, неизбежно возникающие в результате разрушенной логистики поставок сырья / товаров в условиях санкций.

Соответственно, с географической точки зрения, в наибольшей степени проигрывающими в данной ситуации являются территории локации штаб-квартир

- собственных предприятий иностранных компаний – индустриальных парков. С другой стороны, аналитики АИП России убеждены, что создаваемые в стране условия для импортозамещения, способны превратить их в точки роста. Они считают, что именно индустриальным паркам предстоит восстанавливать цепочки поставок, нарушенных санкциями, выступив «точками сборки» выпадающих производственных процессов. В диапазоне ближайших лет они прогнозируют рост спроса на промышленные площади с готовой промышленной инфраструктурой [26].

Выводы

Подводя итог проведенному исследованию, подчеркнем, что выявление географии деятельности иностранных компаний в России на основе анализа потоков и характера прямых иностранных инвестиций не продуктивно, т.к. он констатирует лидерство в инвестиционных процессах стран с оффшорным режимом, которые в значительной мере формируют потоки певдоиностранных (фантомных) инвестиций, что затрудняет выявление реальной географии деятельности иностранных компаний.

Достижение поставленной цели возможно только при совместном

использовании нескольких аналитических подходов: основанного на использовании материалов по ПИИ и основанного на работе с информацией по транснациональным компаниям, работающим на определенной территории. Их применение показало, что иностранный бизнес в России обладает рядом географических особенностей.

Во-первых, странами происхождения крупнейших нефинансовых иностранных компаний, работающих в России, являются 16 стран, в которых они зарегистрированы. Лидерами среди них выступают: США, Германия Япония, Франция, Великобритания, Швейцария. Все они отличаются друг от друга по доле

- ПИИ России, числе зарегистрированных компаний, отраслевой структуре их деятельности, числе собственных предприятий и их локации и др.

Во-вторых, иностранный бизнес присутствует во всех федеральных округах страны. Однако приоритет в инвестировании принадлежит субъектам РФ Центрального ФО, наименее привлекательными являются Южный и Северо-Кавказский федеральные округа. В пределах большинства округов существует ярко выраженная территориальная диспропорция распределения ПИИ по субъектам РФ. Наиболее высока она в Северо-Кавказском ФО, Дальневосточном ФО, Центральном ФО, Сибирском ФО. Наименьший уровень территориальной концентрации ПИИ характерен для Приволжского ФО,

В-третьих, для распределения ПИИ страны характерна территориальная диспропорция (на 12 из 85 субъектов РФ приходится более 97% ПИИ страны). Из них однозначные лидеры – это Москва (44%), Сахалинская и Тюменская области, что связано с вовлеченностью в финансовую и страховую деятельность, а так же добычу полезных ископаемых. При этом лидерами инвестиционного процесса в

38

Пространственные различия в деятельности крупного иностранного бизнеса в России

![]()

них выступают офшорные зоны: Кипр, Нидерланды, Люксембург, Ирландия, Виргинские острова, Багамские острова, Бермудские острова, Кипр.

В-четвертых, лидерские позиции Центрального и Северо-Западного федеральных округов в деятельности крупных иностранных компаний в России определяются во многом локацией их штаб-квартир в столичных регионах, обеспеченных хорошо развитой деловой инфраструктурой и административным ресурсом и локацией собственных производственных предприятий, что связано с деятельностью специальных факторов (ресурсная база; транспортная доступность; емкость рынка; численность, стоимость и квалификация рабочей силы; стоимость аренды земли; агломерационный эффект и др.). В итоге, можно выделить 47 субъектов РФ, где размещены производственные собственные предприятия изучаемых компаний (без учета локации магазинов, формирующих розничные сети и офисов продаж). Это, как правило, субъекты РФ, на территории которых созданы индустриальные парки и особые экономические зоны, привлекательные для ведения бизнеса, в том числе и иностранного.

- завершении отметим, что международное сообщество (в целом) и национальная экономика России (в частности) находятся в стадии кардинальной трансформации, связанной с санкционной политикой, направленной на изоляцию страны. Очевидно, это не может не отразиться на деятельности иностранных компаний в нашей стране и индустриальных парков, которые являются местом их локации. Как отмечают аналитики АИП России, все компании, выстроившие свой бизнес в России с опорой на преференции, обеспеченные глобализацией мировой экономики, сегодня сталкиваются с нехваткой комплектующих и компонентов иностранного производства. В связи с этим, поиск или создание предприятий, производящих их (в России или на территории дружественных стран) – приоритет для большинства видов экономической деятельности в стране. Индустриальным паркам предстоит восстанавливать цепочки поставок, выступив «точкой сборки» выпадающих производственных процессов. В диапазоне ближайших лет можно прогнозировать рост спроса на промышленные площади с готовой промышленной инфраструктурой [26].

Литература

1. Потоцкая Т. И. Пространственно-отраслевые аспекты деятельности иностранного транснационального бизнеса в России // Географический вестник = Geographical bulletin. 2022. № 3(62). С. 19–34.

- Статистика внешнего сектора // Банк России [Электронный ресурс]. Режим доступа: https://www.cbr.ru/statistics/macro_itm/

- Мироненко Н. С., Фомичев П. Ю., Гитер Б. А. Транснационализация мирового хозяйства // Пространственные структуры мирового хозяйства. М.: Пресс-Соло. 1999. С. 197-224.

- Самусенко Д. Н. География прямых иностранных инвестиций в современном мировом хозяйстве // Известия Российской академии наук. Серия географическая. 2016. № 3. С. 16-27.

- Самусенко Д. Н. Масштабы и структура прямых зарубежных инвестиций в России // Вопросы экономических наук. 2019. № 6 (100). С. 53-59.

- Синцеров Л. М. Трансформация роли транснациональных корпораций в мировом хозяйстве и сдвиги в географии прямых иностранных инвестиций //

39

Потоцкая Т. И.

![]()

Известия Российской академии наук. Серия географическая. 2021.Т. 85. № 6.

С. 819-827.

- Рейтинг Forbes. 50 крупнейших иностранных компаний в России – 2020 //

Forbes.Ru. [Электронный ресурс]. Режим доступа:

https://www.forbes.ru/biznes/441733-50-krupnejsih-inostrannyh-kompanij-v-rossii-2021-rejting-forbes/

- Е-ДОСЬЕ – Электронный эколог. Независимая информация о российских организациях [Электронный ресурс]. Режим доступа: https://e-ecolog.ru/

- Рейтинг топ-100 иностранных компаний в России 2019 // Wsjournal

[Электронный ресурс]. Режим доступа: https://wsjournal.ru/rejting-top-100-inostrannyh-kompanij-v-rossii-2019/

- Rusprofile [Электронный ресурс]. Режим доступа: https://www.rusprofile.ru/

- Tadviser: Государство. Бизнес. Технологии [Электронный ресурс]. Режим

доступа:: https://www.tadviser.ru/

- Слука Н. А., Карякин В. В., Колясев Е.Ф. Глобальные города как хабы новых транснациональных акторов // Контуры глобальных трансформаций: политика, экономика, право. 2020. Т. 13. № 1. С. 203-226.

- Pilka M. E., Sluka N. A., Szymańska D. The World’s Largest Foreign Tncs In U.S.

Global Cities: Observations In Studying Industrial Composition // Cities. 2022. Т.

-

- С. 103432.

- Гречко Е. А. Географические различия систем корпоративного управления. – Москва: ЮРАЙТ, 2020. 157 с.

- Зубаревич Н. В. Крупный бизнес в регионах России: территориальные

стратегии развития и социальные интересы: аналитический доклад. М.: Поматур, 2005. 102 с.

- Кузнецов А. В. Особенности анализа географии зарубежных инвестиций транснациональных компаний // Балтийский регион. 2016. Т. 8. № 3. С. 30-44.

- Кузнецова О. В, Михайлов А. Территориальные стратегии развития крупнейших иностранных компаний в России // Федерализм. 2018. № 3. С.

74–89.

- Кузнецова О. В. Накопленные иностранные инвестиции в российских регионах: территориальная структура и роль офшорного капитала // Контуры глобальных трансформаций: политика, экономика, право. 2015. №8(6). С. 47–

- Кузнецова О. В. География особых экономических зон и их аналогов в России // Региональные исследования. 2020. № 4. С. 19–31.

- Леонова Ю. Ю. Региональные интересы и факторы инвестиционной активности зарубежных компаний в России. М.: Книжный дом «Либроком», 2015. 200 с.

- Линников А. С. Влияние международных санкций на деятельность иностранных компаний в России. Вестник Финансового университета. 2017. Т. 21. Вып. 3. С. 141–148

- Кузнецова О. В. Прямые иностранные инвестиции в российских регионах в условиях санкций // Международные процессы. 2016. Т. 14. № 3 (46). С. 132-

- Потоцкая Т. И. Географические аспекты функционирования крупного иностранного бизнеса, работающего в России // Геология, география и глобальная энергия. 2022. №4. С.15-20.

40

Пространственные различия в деятельности крупного иностранного бизнеса в России

![]()

- Землянский Д. Ю., Калиновский Л. В., Медведникова Д. М., Чуженькова В. А. Оценка рисков приостановки деятельности иностранных компаний для экономики и рынков труда регионов России // Экономическое развитие России. 2022. Т. 29. № 4. С. 4-14.

- Ткачёв И., Гальчева А. МВФ оценил долю «фантомных» иностранных инвестиций в России // РосБизнесКонсалтинг [Электронный ресурс]. Режим доступа: https://www.rbc.ru/economics/18/12/2019/5df78cc59a79470da759cc2e/

- Обзор индустриальных парков России 2022 // Индустриальные парки и ОЭЗ

России [Электронный ресурс]. Режим доступа: https://indparks.ru/materials/edition/obzor-industrialnykh-parkov-rossii-2022/

T. I. Pototskaya

Spatial Differences in the Activities of Large Foreign Businesses in Russia

Smolensk State University, Smolensk e-mail: ptismolensk@yandex.ru

Abstract. The study is devoted to identifying the geographical features of the functioning of foreign business in Russia. For this, the author used two analytical approaches: based on the analysis of flows and the nature of foreign direct investment and based on working with materials on the activities of individual transnational companies. Achieving this goal required the creation of a database on the largest non-financial foreign companies operating in Russia, containing comparable information on all companies. As a result, 167 countries and territories were identified whose companies are involved in investment processes in Russia. The leader among them are offshore zones, which often form flows of pseudo-foreign investments, which makes it difficult to identify the geography of foreign companies in the country. The main countries of registration of the largest non-financial foreign companies operating in Russia are 16 countries (leaders: USA, Germany, France, Great Britain, Switzerland). Their companies differ from each other in their investment policy, which is expressed in the formation of different industry and geographical priorities. Attention is focused on the wide geography of foreign business in the country and activities on the territory of all federal districts. However, the priority in investing in the subjects of the Russian Federation of the Central and Northwestern Federal Districts was noted, which the author associates with the location of the headquarters of companies in the capital regions, provided with a well-developed business infrastructure and administrative resources and the location of their own production enterprises and research units, which is associated with activities of special factors (resource base; transport accessibility; market capacity; number, cost and qualification of labor force; cost of land lease; agglomeration effect, etc.). The important role of industrial parks and special economic zones (as locations for foreign companies) in the transformation of the territorial organization of the country’s economy is emphasized. On this basis, it was concluded that it is expedient to use statistical and analytical materials of the Association of Industrial Parks of Russia to study the activities of foreign businesses in the country. Conformity of the conclusions about the sectoral and geographical structure of the activities of foreign companies in Russia, made on the basis of information contained in the author’s database on foreign companies, to the conclusions

41

Потоцкая Т. И.

![]()

of the industry survey of the Association of Industrial Parks of Russia was revealed. This emphasizes the representativeness of the author’s sample and the objectivity of the conclusions drawn from it.

Keywords: economic geography, foreign direct investment, transnational companies, industrial parks, special economic zones, Russia

References

- Potockaya T. I. Prostranstvenno-otraslevye aspekty deyatel’nosti inostrannogo transnacional’nogo biznesa v Rossii // Geograficheskij vestnik = Geographical bulletin. 2022. № 3(62). S. 19–34. (in Russian)

- Statistika vneshnego sektora // Bank Rossii, URL: https://www.cbr.ru/statistics/macro_itm/. (in Russian)

- Mironenko N. S., Fomichev P. YU., Giter B. A. Transnacionalizaciya mirovogo hozyajstva // Prostranstvennye struktury mirovogo hozyajstva. M.: Press-Solo. 1999. S. 197-224. ( in Russian)

- Samusenko D. N. Geografiya pryamyh inostrannyh investicij v sovremennom mirovom hozyajstve // Izvestiya Rossijskoj akademii nauk. Seriya geograficheskaya. 2016. № 3. S. 16-27. ( in Russian)

- Samusenko D. N. Masshtaby i struktura pryamyh zarubezhnyh investicij v Rossii //

Voprosy ekonomicheskih nauk. 2019. № 6 (100). S. 53-59. ( in Russian)

- Sincerov L. M. Transformaciya roli transnacional’nyh korporacij v mirovom hozyajstve i sdvigi v geografii pryamyh inostrannyh investicij // Izvestiya

Rossijskoj akademii nauk. Seriya geograficheskaya. 2021. T. 85. № 6. S. 819-827. ( in Russian)

- Rejting Forbes. 50 krupnejshih inostrannyh kompanij v Rossii – 2020 // Forbes.Ru, URL: https://www.forbes.ru/biznes/441733-50-krupnejsih-inostrannyh-kompanij-v-rossii-2021-rejting-forbes/. (in Russian)

- E-DOS’E – Elektronnyj ekolog. Nezavisimaya informaciya o rossijskih organizaciyah, URL: https://e-ecolog.ru/. ( in Russian)

- Rejtingtop-100inostrannyhkompanijvRossii2019,URL:

https://wsjournal.ru/rejting-top-100-inostrannyh-kompanij-v-rossii-2019/. (in Russian)

- Rusprofile, URL: https://www.rusprofile.ru/. ( in Russian)

- Tadviser: Gosudarstvo. Biznes. Tekhnologii, URL: https://www.tadviser.ru/. (in Russian)

- Sluka N. A., Karyakin V. V., Kolyasev E. F. Global’nye goroda kak haby novyh transnacional’nyh aktorov // Kontury global’nyh transformacij: politika, ekonomika, pravo. 2020. T. 13. № 1. S. 203-226. ( in Russian)

- Pilka M. E., Sluka N. A., Szymańska D. The World’s Largest Foreign Tncs In U.S. Global Cities: Observations In Studying Industrial Composition // Cities. 2022. Т. 120. С. 103432. (in English)

- Grechko E. A. Geograficheskie razlichiya sistem korporativnogo upravleniya. – Moskva: YURAJT. 2020. 157 s. ( in Russian)

- Zubarevich N. V. Krupnyj biznes v regionah Rossii: territorial’nye strategii

razvitiya i social’nye interesy: analiticheskij doklad. M.: Pomatur, 2005. 102 s. ( in Russian)

42

Пространственные различия в деятельности крупного иностранного бизнеса в России

![]()

- Kuznecov A. V. Osobennosti analiza geografii zarubezhnyh investicij transnacional’nyh kompanij // Baltijskij region. 2016. T. 8. № 3. S. 30-44. ( in Russian)

- Kuznecova O. V, Mihajlov A. Territorial’nye strategii razvitiya krupnejshih inostrannyh kompanij v Rossii // Federalizm. 2018. № 3. S. 74–89. ( in Russian)

- Kuznecova O. V. Nakoplennye inostrannye investicii v rossijskih regionah:

territorial’naya struktura i rol’ ofshornogo kapitala // Kontury global’nyh transformacij: politika, ekonomika, pravo. 2015. №8(6). S. 47– 62. ( in Russian)

- Kuznecova O.V. Geografiya osobyh ekonomicheskih zon i ih analogov v Rossii //

Regional’nye issledovaniya. 2020. № 4. S. 19–31. ( in Russian)

- Leonova YU. Regional’nye interesy i faktory investicionnoj aktivnosti zarubezhnyh kompanij v Rossii. M.: Knizhnyj dom «Librokom», 2015. 200 s. ( in Russian)

- Linnikov A.S. Vliyanie mezhdunarodnyh sankcij na deyatel’nost’ inostrannyh kompanij v Rossii. Vestnik Finansovogo universiteta. 2017. T. 21. Vyp. 3. S. 141– 148. ( in Russian)

- Kuznecova O.V. Pryamye inostrannye investicii v rossijskih regionah v usloviyah sankcij // Mezhdunarodnye processy. 2016. T. 14. № 3 (46). S. 132-142. ( in Russian)

- Potockaya T. I. Geograficheskie aspekty funkcionirovaniya krupnogo inostrannogo biznesa, rabotayushchego v Rossii // Geologiya, geografiya i global’naya energiya. 2022. №4 (87). S.15-20. ( in Russian)

- Zemlyanskij D. YU., Kalinovskij L.V., Medvednikova D.M., CHuzhen’kova V.A. Ocenka riskov priostanovki deyatel’nosti inostrannyh kompanij dlya ekonomiki i rynkov truda regionov Rossii // Ekonomicheskoe razvitie Rossii. 2022. T. 29. № 4.

S. 4-14. ( in Russian)

- Tkachyov I., Gal’cheva A. MVF ocenil dolyu «fantomnyh» inostrannyh investicij v

Rossii, URL: https://www.rbc.ru/economics/18/12/2019/5df78cc59a79470da752e/. (in Russian)

- Obzor industrial’nyh parkov Rossii 2022 // Industrial’nye parki i OEZ Rossii, URL: https://indparks.ru/materials/edition/obzor-industrialnykh-parkov-rossii-2022/. ( in Russian)

Поступила в редакцию 01.10.2022 г.

43