Геополитика и экогеодинамика регионов.

Том 9(19). Вып. 2. 2023 г. С. 248–256.

УДК 330:322

Н. А. Сучкова1 Н. А. Илюхина2 Н. В. Парушина1

Системный подход к методике сравнительной рейтинговой оценки инвестиционной привлекательности производственных организаций

1Среднерусский институт управления – филиал ФГБОУ ВО «Российская академия народного хозяйства и государственной службы при Президенте РФ», г. Орел e-mail:na-suchkova@bk.ru, parushinan@mail.ru

2ФГБОУ ВО «Орловский государственный институт культуры», г. Орел e-mail: ilyukhina.orel@mail.ru

Аннотация. К инвестиционной тематике в наши дни проявляется повышенный интерес, что можно ассоциировать с той приоритетной ролью, которая отводится инвестициям в формировании, обновлении и развитии бизнеса в условиях имеющихся санкционных ограничений. Привлеченные извне инвестиции предоставляют компаниям возможность расширить масштабы деятельности, повысить потенциал, улучшить качество управления. Результатом проведенных исследований стало усовершенствование методики комплексного анализа инвестиционной привлекательности производственных организаций, основанной на системе коэффициентов, применяемых для формирования рейтинговой оценки инвестиционной привлекательности.

Ключевые слова: инвестиционная привлекательность, инвестиционный потенциал, инвестиции, инвестиционный процесс, рейтинговая оценка, стратегическое планирование

Введение

В среде перманентно варьирующих экономических событий и состоящих из них процессов, периодической неустойчивости на отечественном и зарубежном рынках, в особенности актуальным становится вопрос рационального инвестирования в целях эффективного использования и приумножения имеющихся средств, получения отдачи от вложенного капитала.

Положительный результат от осуществления инвестиционного проекта может быть достигнут вследствие получения эффекта от грамотно просчитанных и обоснованных бизнес-решений, экстроспективном планировании итоговых результатов и возможности их достижения. Для профессионального инвестора первостепенное значение имеет рациональное размещение инвестиционных активов, действенное планирование, бюджетирование и прогнозирование достижимости целей инвестиционного проекта, поскольку следствием непродуманных и рисковых операций могут стать убытки и даже потеря инвестированного капитала.

На сегодняшний момент, активно меняющаяся макроэкономическая среда и негативная внешняя конъюнктура привели к изменению условий осуществления инвестиционного процесса. Инвестиционный процесс оказывает существенное воздействие на экономику страны, регионов, отраслей и отдельных компаний.

Поступательное развитие экономики достаточно сильно зависит от инвестиций, составляющих существенный элемент социально-экономического развития национальной экономики, способствующих поступательному движению экономики и росту благосостояния населения.

Материалы и методы

Одной из важных предпосылок реализации инвестиционных решений выступает освоение и применение достоверных и проверенных инструментов и методов экономического и финансового мониторинга, разработанных экономической наукой для оценки инвестиционной привлекательности объекта инвестиций. Данные обоснованы математическими расчетами, моделированием процессов и операций, сопоставлением и анализом качественных и количественных показателей, построением алгоритмов выбора решений.

Результаты и обсуждение

Для производственной организации инвестиционная привлекательность является объектом пристального внимания менеджмента, владельцев и инвесторов. Установление потенциальных доходов и рисков, критериев инвестиционной привлекательности субъективны для каждого потенциального инвестора. Поэтому инвесторам необходима универсальная достоверная методика комплексной аналитической оценки инвестиционной привлекательности потенциального объекта инвестирования.

Реальная потребность в решении этого вопроса обусловила проектирование и создание разного рода методик оценки инвестиционной привлекательности субъектов хозяйствования. В основу разработки этих методик взяты разнообразные критерии, дающие представление о деятельности организаций: количественные и качественные характеристики, финансовые и нефинансовые показатели, внутренние и внешние факторы инвестиционной бизнес-среды.

Методики принятия решений об инвестиционной привлекательности организаций можно классифицировать на следующие категории:

- методики, базирующиеся в оценке инвестиционной привлекательности на расчете показателей финансового состояния организаций, основанных на применении только информации бухгалтерской (финансовой) отчетности;

- комбинированные методики, базирующиеся на расчете как финансовых, так и производственных показателей организации при анализе ее инвестиционной привлекательности;

- методики, базирующиеся на применении комплексной сравнительной оценки организации;

- методики, базирующиеся на установлении рыночной стоимости организации при оценке ее инвестиционной привлекательности;

- методики, базирующиеся на учете доходности и риска в оценке инвестиционной привлекательности.

Существующие в настоящее время методики содержат разнообразные индикативные показатели, при помощи которых возможно провести оценку инвестиционной привлекательности организаций, но значительное их большинство не подходит для принятия решения об инвестициях в производство. [6] С одной стороны, причиной является то, что в методиках оценки инвестиционной привлекательности применяется большое число оценочных показателей, зачастую противоречивых и разнонаправленных, и мало пригодных для анализа производственных организаций. Также это вызвано, в некотором роде, и тем, что многие из этих методик очень трудно применить из-за отсутствия доступа к внутренней, закрытой информации.

Модель оценки инвестиционной привлекательности производственных организаций должна обеспечивать комплексную оценку этого показателя благодаря учету специфики деятельности и всех имеющих значение для потенциального инвестора факторов уровней управления. Отобранные для исследования инвестиционной привлекательности факторы должны обеспечивать сопоставимость и быть пригодными для сравнительной оценки альтернативных инвестиций. В числе требований, предъявляемых к информационному обеспечению такой методики оценки инвестиционной привлекательности, должны также присутствовать достоверность и доступность информации для различных инвесторов. Руководство этими принципами при разработке экономико-математической модели оценки инвестиционной привлекательности производственной организации будет способствовать росту достоверности выводов и сокращению рискованности принятия неверного инвестиционного решения.

На инвестиционную привлекательность производственной организации воздействует большое число факторов, к которым можно отнести факторы внутренней среды (факторы микроэкономического уровня) и факторы внешней среды (факторы мезо- и макроэкономического уровней). В соответствии с этой градацией, возможно выделение внутренней и внешней инвестиционной привлекательности, и, соответственно, методик оценки внутренней и внешней инвестиционной привлекательности.

Рассмотрим более подробно методику оценки внутренней инвестиционной привлекательности организаций, функционирующих в сфере производства. При выстраивании экономико-математической модели оценки, были отобраны показатели инвестиционной привлекательности производственных организаций, разбитые на ряд аналитических блоков:

- показатели имущественной активности;

- показатели активности финансового состояния;

- показатели инновативности;

- показатели результативности.

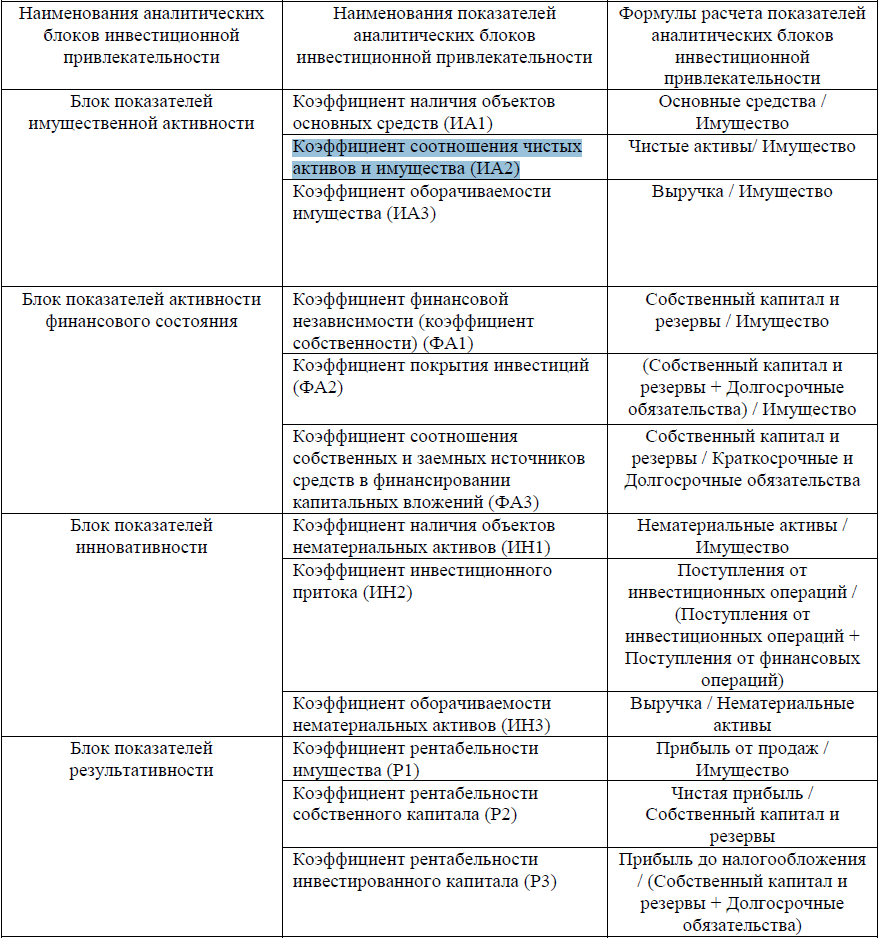

В итоге, была выработана комбинация показателей для оценки внутренней инвестиционной привлекательности производственных организаций (табл. 1).

Предложенная система аналитических блоков и расчетных показателей, по нашему мнению, будет обеспечивать комплексную оценку внутренней инвестиционной привлекательности производственных организаций. Показатели внутренней инвестиционной привлекательности однонаправленные и могут применяться в сравнительной рейтинговой оценке. В качестве эталонного показателя будет выбираться наибольшее значение показателя среди рассматриваемых производственных организаций. Для проведения сравнительной оценки, рассмотрим инвестиционную привлекательность нескольких производственных организаций Орловской области (табл. 2).

Таблица 1

Аналитические блоки и методика расчета показателей для оценки внутренней инвестиционной привлекательности производственных организаций.

Составлено по [3;5;6]

Таблица 2

Показатели инвестиционной привлекательности производственных организаций Орловской области в 2021 году с эталоном

| Показатели аналитического блока | АО «Авто-агрегат» | АО «ГМС Ливгидро-маш» | АО «Протон» | ОАО «ЛЗМП» | Эталонные показатели |

| Блок показателей имущественной активности | |||||

| ИА1 | 0,206 | 0,375 | 0,202 | 0,123 | 0,375 |

| ИА2 | 0,674 | 0,100 | 0,315 | 0,126 | 0,674 |

| ИА3 | 3,314 | 0,864 | 0,992 | 0,691 | 3,314 |

| Блок показателей активности финансового состояния | |||||

| ФА1 | 0,674 | 0,100 | 0,588 | 0,126 | 0,674 |

| ФА2 | 0,674 | 0,641 | 0,589 | 0,634 | 0,674 |

| ФА3 | 2,070 | 0,111 | 1,428 | 0,288 | 2,070 |

| Блок показателей инновативности | |||||

| ИН1 | 0,00014 | 0,00002 | 0,00430 | 0,00067 | 0,0043 |

| ИН2 | 0,012 | 0,177 | 1,000 | 0,276 | 1,000 |

| ИН3 | 26339,943 | 43829,196 | 230,850 | 1029,909 | 43829,196 |

| Блок показателей результативности | |||||

| Р1 | 0,030 | 0,099 | 0,010 | 0,075 | 0,099 |

| Р2 | 0,016 | 0,812 | 0,004 | 0,031 | 0,812 |

| Р3 | 0,024 | 0,139 | 0,091 | 0,027 | 0,139 |

Составлено по [9] и табл. 1

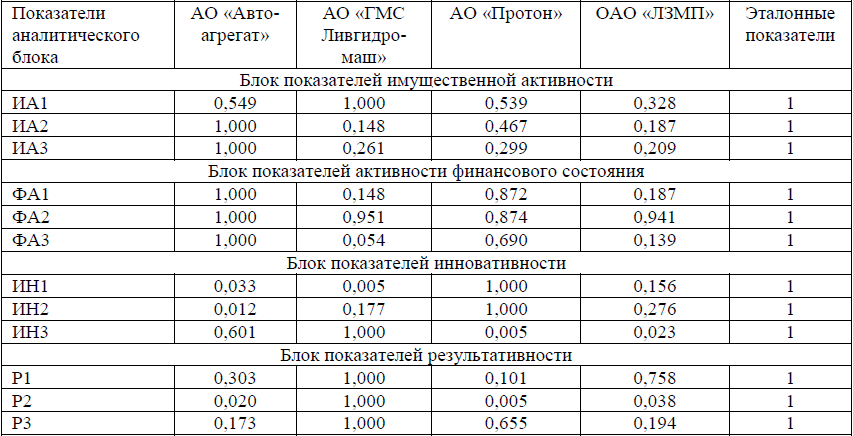

Далее проведем стандартизацию показателей инвестиционной привлекательности по отношению к эталонному показателю. Для выполнения этого, каждый расчетный показатель строки делится на наибольшее, то есть эталонное, значение по строке, формируя матрицу координат (табл. 3).

Таблица 3

Матрица координат с эталоном показателей инвестиционной привлекательности производственных организаций Орловской области в 2021 году

Составлено по табл. 2

После этого, установим близость значений показателей каждой производственной организации к эталонному показателю, то есть суммируем значения рейтинговой оценки для каждой производственной организации. Чтобы стало возможным осуществить вычисления, возведем каждое значение показателя таблицы 6 в квадрат, составив матрицу квадратов (табл. 4).

Таблица 4

Матрица квадратов с эталоном показателей инвестиционной привлекательности производственных организаций Орловской области в 2021 году

Составлено по табл. 3

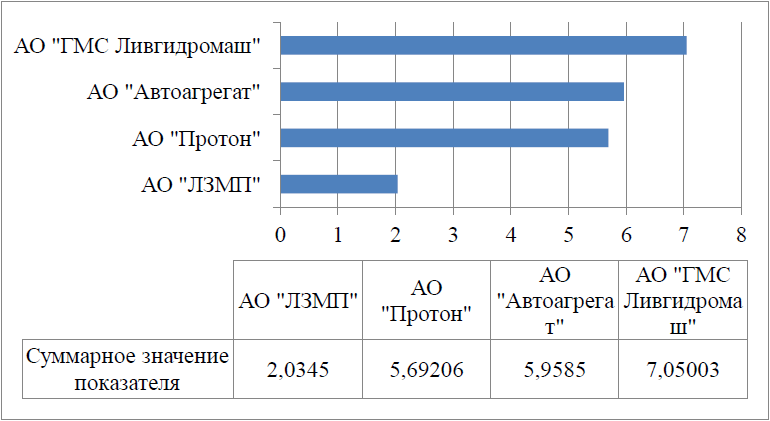

Значение суммарных показателей комплексной сравнительной рейтинговой оценки инвестиционной привлекательности и распределение мест по матрице квадратов производственных организаций Орловской области в 2021 году приведены на рис. 1.

Рис. 1. Итоговые результаты комплексной сравнительной рейтинговой оценки производственных организаций по инвестиционной привлекательности Орловской области в 2021 году

Составлено авторами

В соответствии с осуществленными расчетами комплексной сравнительной рейтинговой оценки, наиболее привлекательны для инвестирования в числе рассмотренных производственных организаций Орловской области – АО «ГМС Ливгидромаш» и АО «Автоагрегат», чуть менее привлекательно АО «Протон». Наихудшей инвестиционной привлекательностью среди рассмотренных организаций, со значительным отрывов от лидеров, обладает ОАО «ЛЗМП».

В результате, была реализована разработка системы аналитических блоков и изложена методика расчета показателей для проведения оценки внутренней инвестиционной привлекательности. Выбранные для осуществления комплексной сравнительной рейтинговой оценки показатели, на наш взгляд, наиболее полно отражают инвестиционную привлекательность производственных организаций. Разработанные методические положения способствуют совершению инвесторами обоснованных выводов об осуществлении инвестиций в производственные организации, опираясь на критерий их инвестиционной привлекательности.

Выводы

Общеэкономическая конъюнктура в нашей стране в текущей обстановке быстро меняется и трудно прогнозируется. Следовательно, инвесторам в современной ситуации стало значительно сложнее предусмотреть риски инвестиций и просчитать их предполагаемую доходность.

Острая потребность в инвестировании и специфичность его осуществления в современных условиях потребовали совершенствования соответствующего методического обеспечения процесса анализа инвестиционной привлекательности производственных организаций.

В результате, предложена методика комплексной сравнительной рейтинговой оценки инвестиционной привлекательности производственных организаций, в основе которой лежит разбиение совокупности исследуемых коэффициентов на ряд аналитических блоков: показатели имущественной активности, показатели активности финансового состояния, показатели инновативности и показатели результативности. Апробация разработанной методики комплексной сравнительной рейтинговой оценки инвестиционной привлекательности была осуществлена на примере ведущих производственных организаций Орловской области. Методика комплексной сравнительной рейтинговой оценки позволит инвестору ограничить альтернативные варианты инвестирования за счет их ранжирования и выбора объекта, обладающего наилучшей инвестиционной привлекательностью. Данная методика рекомендуется к применению инвесторам, планирующим осуществлять инвестиции в производственные организации. Методика может быть применена в самих производственных организациях для диагностики своего состояния и принятия менеджментом управленческих решений по улучшению инвестиционной привлекательности.

Литература

- Власова В. М., Литвиненко Е. В. Анализ влияния инфляции на реализацию инвестиционных проектов в сфере жилищного строительства // Экономика и управление: проблемы, решения. 2018. Т. 2. № 3. С. 82-86.

- Жук В. А., Ложко В. В. Связь демографических процессов с социально-экономическим развитием регионов России и совершенствование демографической политики // Проблемы современной экономики. 2018. № 15. С. 192.

- Пахновский Д. В. Факторы инвестиционной привлекательности публичной компании // Евразийский союз ученых. 2015. № 9-1(18). С. 94-99.

- Староверова Е. Н. Моделирование комплексного показателя инвестиционной привлекательности предприятия // Качество. Инновации. Образование. 2016. №7. С. 30.

- Сучкова Н. А., Парушина Н. В., Сопова Н. В. Разработка компонентов системы управления и анализ инвестиционной привлекательности проектов в сфере предпринимательства // Вестник ОрелГИЭТ. 2020. № 4(54). С. 85-90.

- Управление инновационными процессами в современной экономике: коллективная монография / С.В. Шманев, Т.Б. Кувалдина, Л.И. Малявкина [и др.]. Воронеж, 2011. 192 с.

- Increase of effectiveness of public welfare through improvement of the system of investment management / A.L. Lazarenko, S.A. Orlova, I.A. Rykova [et al.] // The Impact of Information on Modern Humans : Conference proceedings , Nizhny Novgorod, 23–24 ноября 2017 года. Vol. 622. Springer Nature Switzerland AG: Springer Nature Switzerland AG, 2018. P. 16-29.

- Parushina N. Prerequisites for the growth of the life quality through assessing transactions and payments in the banking sector / N. Parushina, S. Deminova, N. Suchkova // IOP Conference Series: Earth and Environmental Science, Moscow, 24–25 октября 2018 года. Vol. 274. Moscow: Institute of Physics Publishing, 2019. P. 012123.

- Интерфакс – Центр раскрытия корпоративной информации [Электронный ресурс]. Режим доступа: https://e-disclosure.ru/?attempt=1

N. A. Suchkova, N. A. Ilyukhina, N. V. Parushina

A systematic approach to the methodology of comparative rating assessment of investment attractiveness of industrial organizations

1 e-mail:na-suchkova@bk.ru, parushinan@mail.ru 2e-mail: ilyukhina.orel@mail.ru

Abstract. Nowadays, there is an increased interest in investment topics, which can be associated with the priority role given to investments in the formation, renewal and development of business in the conditions of existing sanctions restrictions. Investments attracted from outside provide companies with the opportunity to expand the scope of their activities, increase their potential, and improve the quality of management. The result of the conducted research was the improvement of the methodology for the comprehensive analysis of the investment attractiveness of industrial organizations based on a system of coefficients used to form a rating assessment of investment attractiveness.

Keywords: investment attractiveness, investment potential, investments, investment process, rating assessment, strategic planning.

References

- Vlasova V. M., Litvinenko E. V. Analiz vliyaniya inflyacii na realizaciyu investicionnyh proektov v sfere zhilishchnogo stroitel’stva // Ekonomika i upravlenie: problemy, resheniya. 2018. T. 2. № 3. S. 82-86. (in Russian)

- ZHuk V. A., Lozhko V. V. Svyaz’ demograficheskih processov s social’no-ekonomicheskim razvitiem regionov Rossii i sovershenstvovanie demograficheskoj politiki // Problemy sovremennoj ekonomiki. 2018. № 15. S. 192. (in Russian)

- Pahnovskij D. V. Faktory investicionnoj privlekatel’nosti publichnoj kompanii // Evrazijskij soyuz uchenyh. 2015. № 9-1(18). S. 94-99. (in Russian)

- Staroverova E. N. Modelirovanie kompleksnogo pokazatelya investicionnoj privlekatel’nosti predpriyatiya // Kachestvo. Innovacii. Obrazovanie. 2016. №7. S. 30. (in Russian)

- Suchkova N. A., Parushina N. V., Sopova N. V. Razrabotka komponentov sistemy upravleniya i analiz investicionnoj privlekatel’nosti proektov v sfere predprinimatel’stva // Vestnik OrelGIET. 2020. № 4(54). S. 85-90. (in Russian)

- Upravlenie innovacionnymi processami v sovremennoj ekonomike: kollektivnaya monografiya / S.V. SHmanev, T.B. Kuvaldina, L.I. Malyavkina [i dr.]. Voronezh, 2011. 192 s. (in Russian)

- Increase of effectiveness of public welfare through improvement of the system of investment management / A.L. Lazarenko, S.A. Orlova, I.A. Rykova [et al.] // The Impact of Information on Modern Humans : Conference proceedings , Nizhny Novgorod, 23–24 noyabrya 2017 goda. Vol. 622. Springer Nature Switzerland AG: Springer Nature Switzerland AG, 2018. P. 16-29.

- Parushina N. Prerequisites for the growth of the life quality through assessing transactions and payments in the banking sector / N. Parushina, S. Deminova, N. Suchkova // IOP Conference Series: Earth and Environmental Science, Moscow, 24–25 oktyabrya 2018 goda. Vol. 274. Moscow: Institute of Physics Publishing, 2019. P. 012123.

- Interfaks – Centr raskrytiya korporativnoj informacii URL: https://e-disclosure.ru/?attempt=1. (in Russian)

Поступила в редакцию 23.04.2023 г.